クリスマスプレゼント~贈与?~

投稿日:2016年12月24日

みなさんこんにちはこんばんわ資産活用課の菅原です。

本日は12月24日、クリスマスイブです。

弊社店舗のある上柴日赤通りでも昼前からプレゼントや夜のパーティー準備のためか、普段以上に車が走り渋滞が続いていましたね。

そういえばなぜ今日を「イブ」と呼ぶのかご存じですか。

私が子供の頃教えられた「祭日の前夜」という意味は正しいようですが、調べてみればそもそも現代の暦とは異なる頃からの風習によるもののようですね。少なくとも先に書いたように前夜どころか前日、陽が出ているころから騒がしくする日という意味まではないようで、しかもこんなこと日本だけとは意外でした。

さて、そんな日本でクリスマスイブ最大のイベントといえばプレゼントですね。

このプレゼント、仕事上ふと思えばれっきとした「贈与」にあたることに気付きます。

贈与ということは原則税金が発生するのはずですが、実際にはだれも申告してません。

いくつか理由がありますが、贈与税には基礎控除というのがあり1年間にもらった金額が合計110万円を超えない限り税金はかからないという仕組みがあります。

逆に言えば1年のうちなにももらわず、クリスマスの日に110万円以上相当のものをもらえばそれは課税対象となるわけです。

また、非課税の範囲「社会通念上相当と認められるもの」にプレゼントが当てはまれば良いともいえます。

「社会通念上相当」がどこまでのことを言うのかいまいち曖昧ですが、少なくとも先ほどの110万円以上の商品、宝石などをもらったときはその範囲には当てはまらないのかもしれません。

なんにせよ、プレゼントを贈る限り相手を想って行うわけですから気持ちを込めたものを贈りたいですね。

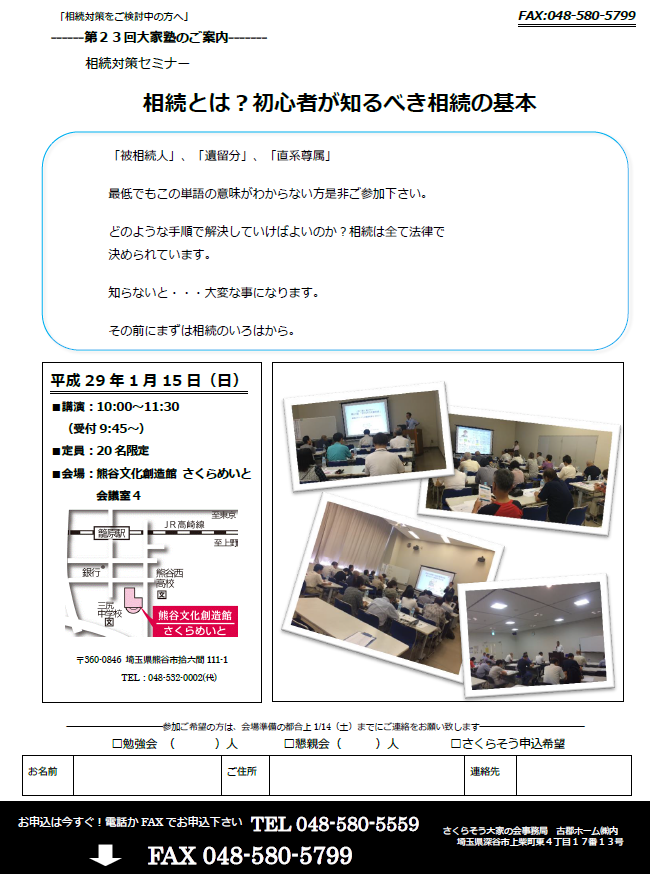

【第23回大家塾】相続対策セミナー 相続とは?初心者が知るべき相続の基本

投稿日:2016年12月15日

2017年1月15日(日)10:00より、

熊谷文化創造館さくらめいと会議室4にて第23回大家塾を開催いたします。

「被相続人」、「遺留分」、「直系尊属」。最低でもこの単語の意味がわからない方、是非ご参加ください!

どのような手順で解決していけばよいのか?相続は全て法律で決められています。知らないと・・・大変な事になります。その前にまずは相続のいろはから。

相続について、将来の為にきちんと知っておきたいと勉強熱心な方、ぜひご参加下さい!

限定20名様ですのでご予約はお早目に!

参加申込・空席確認のお問合せは、資産活用課(048-580-5559)までお気軽にご連絡ください。

相続のツボ:孫への教育費の援助の差

投稿日:2016年12月13日

こんにちは、田中です。

今年も受験のシーズンに入りました。受験を目指す家族がいると、年越しも祈願も入学祈願一色になるのではないでしょうか。

さて、財産を残す者からすれば、子どもにはなるべく平等にしたいと考えるものです。

ただ、孫にまでなるとなかなかそうはいかないものです。

私の子どもも祖父母から大学入学にあたり養育費の援助を受けていました。

きっと祖父母にしたらかわいい孫に教育費の援助をするのは、楽しみのひとつでもあるのでしょう。

しかし、孫によっては進学をせずに就職をして祖父母から教育費の援助をうけてない者もいます。

いざ相続が始まると、教育費の援助をうけているものと受けていないものとのトラブルが発生しています。

「特別受益」という言葉をご存知でしょうか。

相続人への生前の資金援助、例えば、結婚の際の持参金や大学の学費など、他の相続人がもらっていない場合などは民法上の「特別受益」とみなされることがあります。

特別受益を受けた相続人は「特別受益の持戻し」をする事になっています。

そして、持戻しの期間については制限が無く、何十年も前の特別受益でも該当しますので注意が必要です。

しかし、特別受益はあくまでも相続人が対象です。

そして、孫は通常、相続人ではないですし、しかも孫への教育費の援助は扶助義務の範囲内であり、贈与税もかからない。

なぜなら親子だけでなく、孫も直系血族にあたるので、扶養義務があるのです。

やはり、祖父母が孫の学費を負担するのは扶養義務の範囲内ですから、相続が発生したときには、特別受益の持戻しにあたらず、感情的な家族間の割り切れなさで終わってしまうケースが多いようです。

株式入門~株にかかる税金って~

投稿日:2016年12月10日

資産活用課の冨田です。

今年もいよいよ残りわずかとなってしまいましたが、いかがお過ごしでしょうか。

さて、前回は株投資の証券会社を選ぶポイントについてお話しさせて頂きました。

今回も入門編ということで、株にかかる税金についてお話しします。

株の売買益や配当益には税金がかかります。

これは1年間における、すべての株式取り引きの損益額を合計したもので、譲渡所得といいます。

譲渡所得は給与所得などと別の所得として扱われ、現在の税制ではそれぞれの所得を別々に確定申告する必要があります。

ただし、年収2000万円以下のサラリーマンは給与所得と、退職所得以外の所得の合計額が20万円を超えない場合は確定申告を行う必要はありません。

つまり株の利益が20万円を超えなければ申告の必要はないということ。

ちなみに2013年12月31日までは売却益にかかる税金が10%ですみましたが、2014年1月1日からは20%に増えました。

その代わりに始まったのがNISAと呼ばれる非課税制度です。

売却益だけでなく、配当金にも税金がかかります。

上記と同じく2013年12月31日までは10%ですが、それ以降は20%になります。

配当所得を総合課税の対象に含めて、確定申告で納税することもできます。この場合は配当控除の適用を受けることができます。

また、申告分離課税を選択し、納税することもできます。

配当控除の適用は受けられませんが、上場株式等の譲渡損失等と通算することができます。

なお、控除対象配偶者や扶養親族になっている人が確定申告をすると、その配当所得が合計所得金額に含まれ、合計所得金額が38万円を超えると、扶養者はそれらの控除を受けることができなくなってしまうので注意が必要です。

株を始めようとお考えの方は税金についても考慮し、自分に見合ったものを選んで頂ければと思います。